Bình luận về khả năng giảm lãi suất, TS. Đỗ Thiên Anh Tuấn, Giảng viên trường Đại học Fulbright Việt Nam, cho rằng ông không thấy có bất kỳ khả năng nào để giảm lãi suất cả.

“NHNN nói có thể giảm lãi suất đã bao nhiêu lần rồi? Kết quả thì có giảm được đâu. Hệ thống tài chính vẫn còn nhiều yếu kém và rủi ro, cấu trúc kinh tế thì vẫn còn nhiều bất cập chưa được tái cấu trúc, nợ công và thâm hụt ngân sách.... tất cả những yếu tố này sẽ làm cho nỗi lực giảm lãi suất của NHNN trở nên vô nghĩa”, ông Tuấn bình luận.

Khả năng nào để giảm lãi suất?

Làm rõ hơn vấn đề này, ông Tuấn cho biết, hiện nợ xấu của các NHTM vẫn còn hiện hữu trên bảng cân đối tài sản của họ, chưa kể nợ xấu mới có xu hướng gia tăng. Điều này buộc các ngân hàng phải tiếp tục phản ánh rủi ro và chi phí nợ vào trong lãi suất cho vay.

Khó có khả năng giảm lãi suất cho vay trong những tháng cuối năm

Ngoài ra, theo ông Tuấn, NHNN đang thực thi chính sách tiền tệ thận trọng nhằm ứng phó với lạm phát kỳ vọng quay trở lại. Do đó, nói là giảm lãi suất nhưng lại không nhất quán với động thái chính sách trên thực tế.

Cùng với đó, thâm hụt ngân sách và nợ công vẫn tiếp tục tăng cao khiến chính phủ vẫn phải vay nợ. Một khi chính phủ vẫn phải đi vay nợ thì khu vực tư nhân không bao giờ mong có thể tìm được vốn với lãi suất rẻ cả.

“Một nghiên cứu gần đây của chúng tôi ở trường Fulbright cho thấy việc Chính phủ gia tăng đầu tư sẽ gây chèn lấn tiêu dùng và đầu tư khu vực tư nhân chứ không phải tác động bổ trợ. Chừng nào Chính phủ không giảm vai trò của mình trong nền kinh tế thì chừng đó vốn và nguồn lực vẫn tiếp tục đổ vào khu vực kinh tế nhà nước. Khu vực tư nhân buộc phải tranh giành phần nguồn lực và vốn ít ỏi còn lại thì đừng mong giá cả các nguồn lực nói chung (bao gồm giá đất đai, giá ngoại tệ, tức tỷ giá) rẻ được và đặc biệt là giá của vốn (tức lãi suất) có thể rẻ được”, ông Tuấn phân tích.

TS. Nguyễn Trí Hiếu, chuyên gia ngân hàng, cho rằng lãi suất có thể sẽ tăng lên khoảng 0,3%, do các ngân hàng đang cần nguồn vốn trung và dài hạn nên sẽ tăng lãi suất huy động mặc dù thanh khoản vẫn đang tương đối tốt. Do đó, lãi suất cho vay sẽ tăng, nhưng ở mức độ thấp hơn so với lãi suất huy động.

Chỉ hô hào cho vui hay dùng biện pháp hành chính?

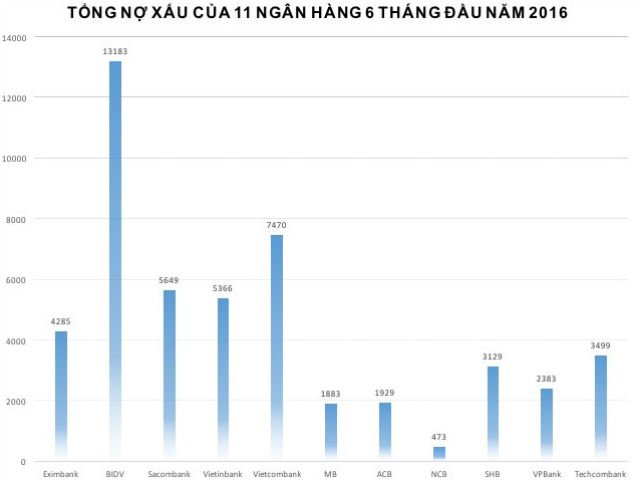

Còn các ngân hàng, chủ thể thực hiện yêu cầu giảm lãi suất của NHNN thì sao? Xét về năng lực của hệ thống các TCTD, dựa trên báo cáo tài chính 6 tháng đầu năm 2016 của 11 ngân hàng (Vietcombank, Vietinbank, BIDV, Sacombank, SHB, ACB, Eximbank, Techcombank, MB, VPBank, NCB), cho thấy nhiều bất ổn trong hoạt động kinh doanh, nên khả năng các ngân hàng giảm được lãi suất cho vay là rất khó khăn.

Nguyên nhân đầu tiên, đó là nợ xấu. Tính đến cuối tháng 6.2016 (dựa trên báo cáo tài chính), 11 ngân hàng "ôm" hơn 48.882 tỷ đồng nợ xấu. Trong đó, BIDV là ngân hàng có tổng số nợ xấu cao nhất, lên tới 13.183 tỷ đồng, tăng 35,95% so với cuối năm 2015. Tỷ lệ nợ xấu cũng theo đó tăng từ 1,62% hồi cuối năm 2015 lên 2%.

Eximbank là ngân hàng có tỷ lệ nợ xấu tăng mạnh từ 1,86% cuối năm 2015 lên 5,3%. Cùng với đó, tổng quy mô nợ xấu tăng thêm 2.711 tỷ đồng, từ 1.575 tỷ đồng lên 4.286 tỷ đồng trong 6 tháng đầu năm 2016.

Vietinbank cũng là ngân hàng có con số nợ xấu tăng cao lên 5.366 tỷ đồng, tăng 8,6% so với cuối năm 2015. Tuy vậy, tỷ lệ nợ xấu lại giảm nhẹ xuống 0,91%. Sacombank cũng đối mặt với việc tăng nợ xấu từ 1,85% cuối năm 2015 lên 2,83%. Tổng nợ xấu 6 tháng đầu năm của Sacombank là 5.649 tỷ đồng, trong đó, nợ có khả năng mất vốn lên tới 3.210 tỷ đồng…

Một nguyên nhân nữa tác động tới quyết định giảm lãi suất của các ngân hàng, đó là lãi dự thu 6 tháng đầu năm lên tới 75.919 tỷ đồng, tăng nhẹ so với cuối năm 2015. Trong đó, Sacombank có lãi dự thu cao nhất, lên tới 25.814 tỷ đồng; Vietinbank là 13.967 tỷ đồng, tương đường 1,8% tài sản sinh lời; SHB là 9.234 tỷ đòng; BIDV là 7.344 tỷ đồng; VPBank là 4.163 tỷ đồng…

TS. Nguyễn Xuân Thành, Đại học Fulbright Việt Nam, khuyến nghị cần phải sớm cảnh báo sự nguy hiểm của lãi dự thu đối với hệ thống. “Nhiều ngân hàng đang phải liên tục huy động tiền gửi mới để lấy tiền trả lãi cho khoản tiền gửi cũ, còn lãi cho vay là tiền thật thì mới chỉ ghi nhận dự thu, chứ chưa thu được trên thực tế. Như vậy, lợi nhuận của ngân hàng chính là được ghi nhận từ nghiệp vụ mang tính kỹ thuật này”, ông Thành nhấn mạnh.

Ngoài ra, một yếu tố khác tác động tới lãi suất, đó là chi phí dự phòng và 6 tháng đầu năm cho thấy, chi phí này của các ngân hàng tăng mạnh. Ví như Vietinbank có chi phí dự phòng lên 3.009 tỷ đồng, tăng 18,7% so với cuối năm; Sacombank là 731 tỷ đồng, tăng gấp đôi so với cùng kỳ năm ngoái và chi phí hoạt động cũng tăng lên 2.824 tỷ đồng. Eximbank cũng là ngân hàng có chi phí dự phòng rủi ro tăng gần gấp 3 lần, lên 661 tỷ đồng, từ mức 166 tỷ đồng cùng kỳ. Chi phí dự phòng của BIDV cũng tăng 30,80% so với cùng kỳ, lên 4.526 tỷ đồng…

Với một hệ thống ngân hàng còn yếu về năng lực như vậy, khả năng giảm lãi suất cho vay trong những tháng cuối năm là rất khó. Vậy, NHNN hô hào giảm lãi suất cho vay dựa trên cơ sở nào? Hay chỉ nói cho “vui miệng” hoặc sử dụng biện pháp “hành chính”?

Top

Top

Tiếp thị & Tiêu dùng - tiepthitieudung.com. All Right Reserved

Tiếp thị & Tiêu dùng - Cập nhật thông tin mới nhất về giá cả, thị trường, mua sắm...

tiepthitieudung.com giữ bản quyền trên website này

Liên hệ: [email protected]