Hệ lụy “không để phá sản ngân hàng"

Tháng 12/2011, việc nổ phát súng đầu tiên hợp nhất 3 ngân hàng TMCP: Sài Gòn, Đệ Nhất, Việt Nam Tín Nghĩa thành ngân hàng Sài Gòn (SCB) mới đã không xảy ra tình trạng rút tiền ồ ạt. Với sự hỗ trợ của Ngân hàng Nhà nước mà BIDV là ngân hàng được chỉ định đã rót khoảng 2.400 tỷ đồng cho SCB tái cơ cấu, các khoản vay trên thị trường liên ngân hàng của SCB cũng được giãn nợ. Điều này đã giúp cho SCB hoạt động ổn định trở lại như ngày nay.

Như vậy, niềm tin về ngân hàng dù có xấu đến đâu thì Ngân hàng Nhà nước không để đổ vỡ đã tạo một ý niệm an toàn cho các ngân hàng khác.

Tuy nhiên, sau hàng loạt “diễn biến” của các ngân hàng trong thời gian qua, từ đầu năm 2015, Ngân hàng Nhà nước đã phải dùng đến hình thức mua 3 ngân hàng với giá 0 đồng. Một nước cờ khá bất ngờ với các ngân hàng TMCP khi niềm tin về câu nói của Thống đốc vẫn như đinh đóng cột “không để phá sản ngân hàng”.

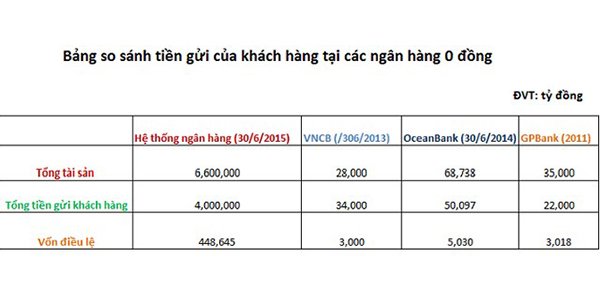

Nguyên nhân, các ngân hàng này hoạt động kinh doanh không hiệu quả, gây lỗ lớn tới âm vốn điều lệ, trong khi vốn điều lệ trên sổ sách của Ngân hàng TMCP Xây Dựng (VNCB – tên viết tắt cũ) là 3.000 tỷ đồng; của Ngân hàng TMCP Đại Dương (OceanBank) là 5.350 tỷ đồng và của Ngân hàng TMCP Dầu Khí Toàn Cầu (GP.Bank) là 3.018 tỷ đồng.

VNCB đã bị ông Phạm Công Danh, nguyên Chủ tịch VNCB rút ruột trên 18.000 tỷ đồng để đổ vào các dự án của Thiên Thanh, trong đó Tập đoàn Thiên Thanh đã ký hợp đồng ủy thác hơn 900 tỉ đồng kỳ hạn hai năm cho công ty Quản lý quỹ Lộc Việt để đầu tư vào trái phiếu doanh nghiệp…

Không tin các ngân hàng này lại có sai phạm lớn đến như vậy, trao đổi với một lãnh đạo cũ của VNCB đã chia sẻ với BizLIVE, cho thấy những hoạt động cho vay của VNCB thật nguy hiểm. Vị này cho biết, nhiều hồ sơ cho vay của VNCB bộc lộ rõ những sai sót nhưng vẫn tiến hành giải ngân, tín dụng của VNCB như “một mó bòng bong” khó gỡ.

Liên quan đến việc khiến OceanBank bị mua 0 đồng, nguyên Tổng giám đốc OecanBank kiêm Chủ tịch Tập đoàn Dầu khí quốc gia Việt Nam (PVN), Nguyễn Xuân Sơn đã làm mất 800 tỷ đồng vốn góp của PVN tại ngân hàng này. Ông Hà Văn Thắm, nguyên Chủ tịch OceanBank cũng dính đến cho vay sân sau.

Còn hoạt động của GPBank, theo kết luận của Thanh tra Ngân hàng Nhà nước, từ năm 2012 bị thua lỗ trong kinh doanh, âm vốn chủ sở hữu và quản trị, điều hành kém hiệu quả. Thông tin trên thị trường GPBank âm vốn tới 9.000 tỷ đồng.

Một lãnh đạo GPBank cho rằng, GPBank bị lỗ nhiều nhưng chỉ là… lỗ kỹ thuật, do việc định giá tài sản và hoạt động kinh doanh mất cân đối khi vẫn huy động vốn, song không cho vay ra. Nợ tốt đã trả hết, chỉ còn những khoản nợ xấu và vẫn có tài sản đảm bảo, chủ yếu là bất động sản.

Vì sao ngân hàng không được “chết” và phải dùng phương án mua ngân hàng 0 đồng? Đó là để đảm bảo an toàn hệ thống và quyền lợi của người gửi tiền.

Với tổng tiền gửi của khách hàng tại VNCB đến cuối tháng 6/2013 là 34.000 tỷ đồng, tổng tài sản khoảng 28.000 tỷ đồng; tổng tiền gửi khách hàng của OceanBank đến 30/6/2014 là 50.097 tỷ đồng, tổng tài sản là 68.738 tỷ đồng và tiền gửi khách hàng của GPBank cuối năm 2011 là 22.000 tỷ đồng, tổng tài sản là 35.000 tỷ đồng.

Tổng tiền gửi của khách hàng tại 3 ngân hàng này trên 100.000 tỷ đồng, so với mức tổng vốn huy động của cả hệ thống ngân hàng cuối năm 2014 khoảng 3,5 triệu tỷ đồng là một con số rất nhỏ, nhưng một khi người dân mất niềm tin vào hệ thống ngân hàng rất dễ gây hiệu ứng tâm lý “domino” (dây chuyền) cực kỳ nguy hiểm.

Mới đây, nguyên Tổng giám đốc Ngân hàng TMCP Đông Á (DongABank) đã viết thư xin lỗi 7 triệu khách hàng của mình, bày tỏ mong muốn được khắc phục lỗi và sửa sai, trong đó có liên quan đến cho vay bất động sản.

Nếu không để Ngân hàng Nhà nước tiếp quản thì tiền gửi của khách hàng liệu có an toàn? 0 đồng không có nghĩa là không tốn tiền khi người mua phải thực hiện nghĩa vụ nợ của ngân hàng đó.

“Đường đua đơn độc”

Đây là câu nói ẩn ý của Thống đốc khi mới thực hiện tái cơ cấu ngân hàng trong buổi tổng kết toàn ngành cuối năm 2012. Thống đốc cùng ngân hàng Nhà nước đứng giữ dòng xoáy tái cơ cấu nền kinh tế, nợ xấu là của nền kinh tế, trong khi xử lý nợ xấu cần phải sự chung tay của nhiều bộ ngành liên quan…

Bên cạnh đó, các ngân hàng TMCP khi bị Ngân hàng Nhà nước xếp vào loại yếu kém buộc phải tái cơ cấu đều đã có những phản ứng, nhưng khi thanh tra đưa ra những sai phạm và công an vào cuộc mới lộ ra những khuất tất trong hoạt động, gây thất thoát tài sản của ngân hàng quá lớn, vượt vốn điều lệ.

Một vấn đề đặt ra cho việc tái cấu trúc ngân hàng cũng như tái cấu trúc nền kinh tế: có nên hình sự hóa các vấn đề kinh tế khi có nhiều nhân vật tiếng tăm rơi vào vòng lao lý?

Theo TS. Nguyễn Trí Hiếu, chuyên gia tài chính, ngân hàng, ở Mỹ các vụ án kinh tế được phân thành 2 loại: hình sự và không hình sự.

Vụ án kinh tế bị xét hình sự khi có gian lận, lừa đảo, cẩu thả gây thiệt hại lớn. Còn vụ án kinh tế không bị hình sự khi không tuân thủ đầy đủ các quy định về tín dụng, thẩm định thiếu kỹ năng… và được xử lý bằng hình thức thương mại, được khắc phục sai phạm bằng tiền và tài sản.

Luật pháp Việt Nam, theo Điều 165 Bộ Luật hình sự, sẽ khởi tố những cá nhân “Cố ý làm trái quy định của Nhà nước về quản lý kinh tế gây hậu quả nghiêm trọng”.

Ngân hàng Nhà nước Việt Nam chưa phải là cơ quan độc lập với Chính phủ, các hoạt động của ngân hàng Nhà nước phải cân đối, hài hòa các lợi ích các bên khiến việc điều hành cung tiền, lạm phát mục tiêu, quản lý hệ thống… không đơn giản.

Nguyên một vị lãnh đạo cao cấp khi được hỏi ý kiến về đánh giá sự lãnh đạo của lớp kế cận mình đã trả lời khéo rằng “không ở vị trí ấy không nói về công việc ấy”.

Top

Top

Tiếp thị & Tiêu dùng - tiepthitieudung.com. All Right Reserved

Tiếp thị & Tiêu dùng - Cập nhật thông tin mới nhất về giá cả, thị trường, mua sắm...

tiepthitieudung.com giữ bản quyền trên website này

Liên hệ: [email protected]